高歌猛进的二手车电商行业仍然没有找到多种盈利模式。多数二手车线上交易平台,仅仅依靠2%-3%的交易手续费或佣金,远不能覆盖其运营成本。

2015年上半年,车易拍完成了D轮融资、优信拍完成C轮融资,大把烧钱的同时,上市压力开始浮现。交易量的增长,无法掩盖整个行业的亏损现实。心急火燎的二手车电商开始寻求交易之外的盈利点,大家不约而同把目光投向汽车金融。

好消息是,以央行为首的国家十部委,在7月18日联合发布互联网金融的指导意见,其中重点提到了互联网消费金融。而汽车金融作为高客单价的消费金融类别,如果也嫁接了互联网,会带来新的机会。

理论上,二手车金融有着美妙的增长空间,关键就看二手车电商怎么玩儿,要么拉上传统金融机构一起玩,要么想出个颠覆性的玩法彻底互联网金融化。

目前能看到的主要玩法有如下几种:

玩法一:经销商贷款笼络“黄牛”

从线下来看,中国大大小小的二手车经销商有好几万户。如果把那种有纹身、戴着金链子的“站街”二手车黄牛也算上,可能全国有上百万经销商。

大多数经销商都是夫妻老婆店,两三个人在二手车市场租个摊位,一个月交易十几台车,小日子过得也还滋润。

不要小看这些线下的黄牛,他们做的二手车都加在一起,占了整个中国二手车交易量的90%以上。二手车电商面临的难题之一,便是如何把这些线下的交易都搬到线上去。

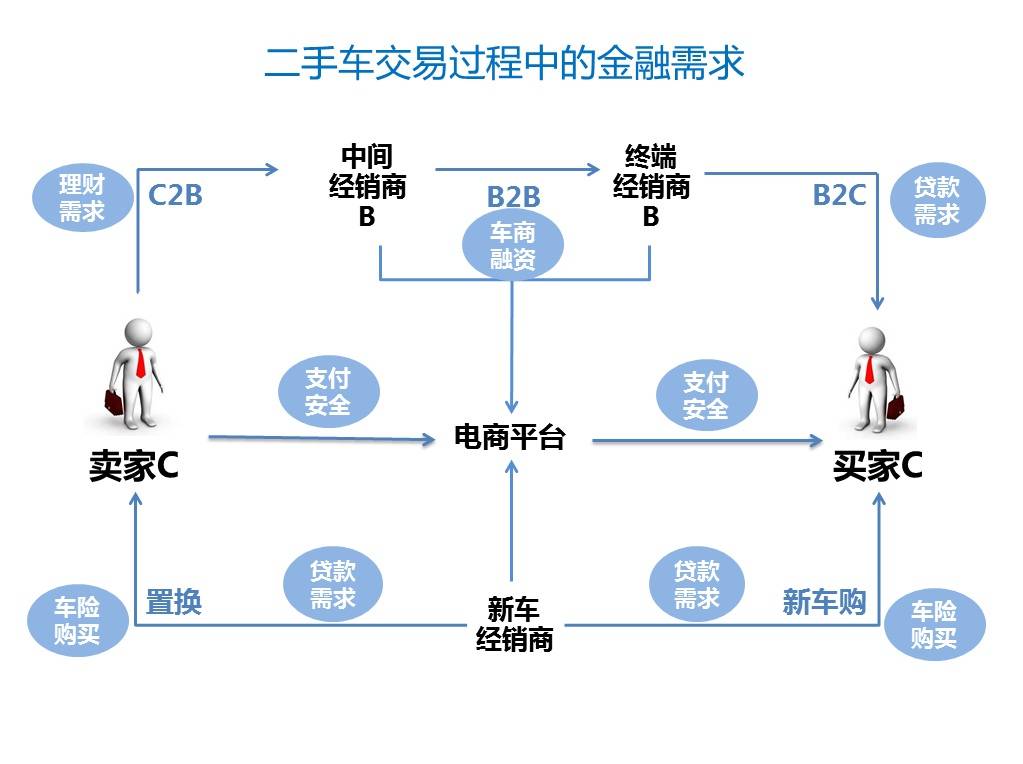

人人车这类C2C模式的电商号称要革了黄牛的命,不过是讲给投资人听的故事。事实上,做平台类的二手车电商,没有不依赖黄牛/经销商的。不管你是B2B、C2B还是C2C模式,要么帮经销商卖车,要么卖车给经销商,要么充当经销商之间的中介。经销商在二手车整备、过户、跨地区交易当中发挥了不可替代的作用。

既然革不了他们的命,就要把他们笼络到二手车电商平台上,这也是O2O的目标。但如何让黄牛也对平台产生粘性呢?车源和交易是勾引手段之一,更关键的是和真金白银挂钩,给他们提供贷款输血才能粘住黄牛。

银行这类传统金融机构是不愿意和黄牛打交道的,夫妻老婆店风险太大了,而且银行不了解二手车车况,天知道这辆车出过什么事故有什么暗病?银行最喜欢简单粗暴的抵押物和担保——而这些对于黄牛来说过于奢侈了。

经销商贷款目前做得最大的是平安好车。据了解,其平台上2000多家经销商有一半在使用平安好车的“车商贷”,每个车商最多可以获得300万元的授信额度,无需抵押和担保,月息低于1.8%。优信拍也有类似的针对车商的贷款服务,但签约车商数量有限。

为什么二手车电商平台敢做银行不敢做的事情?因为前者作为交易平台积累了大量车商的数据:比如过去半年车商的库存周转情况,在平台上拿了多少辆车、销售情况如何、资金结算速度怎样——这些都是风险定价的基础。如果冠以“大数据”的名义,这就是互联网金融的特质之一,通过数据分析来识别风险并匹配定价,解决线下金融机构风险识别成本过高的问题。

除了二手车电商平台,第一车贷、第一车网也在推动经销商贷款,但缺乏平台的推广,尚未形成气候。

玩法二:二手车贷款勾引消费者买车

如果把经销商贷款看成是批发业务的话,那么针对消费者的二手车贷款则是零售业务——这块的发展空间也叫人流口水。

根据中国汽车流通协会的统计,未来两年二手车的交易量将突破1000万辆,如果二手车贷款能够在其中占比达到20%,每辆车的贷款金额以10万元计,整个二手车贷款的市场规模就能达到2000亿元。五年后的市场规模还将翻倍至4000亿元。

蛋糕这么大,传统金融机构为什么啃不到?先来看传统金融机构在这块碰到的问题:

第一个是零售业务里面的交易真实性,因为二手车的交易发生在小规模的经销商,甚至是个人和个人之间的交易,其真实性得不到保证。

第二个是车辆估价的问题。传统金融机构非常担心骗贷,二手车的价值到底是多少他心里没底。笔者有个做融资租赁的朋友,他觉得最大的风险在于车价估不准,“客户一辆30万的二手宝马评估成50多万,然后按70%的贷款比例,放贷36万给他,客户还净赚6万多,倒霉的是银行或融资租赁公司。”

第三个是车辆处置的问题。客户违约后,二手车收回来怎么处置?对传统金融机构来说肯定要头大。

放在二手车电商这边,上述这些都不是问题。首先交易真实性不用担心,从平台上走的车最终都要过户。车的估价依赖于车况检测和历史成交数据,成交的车越多,积累的数据越多,定价越精准。而车辆处置正是二手车电商的长项。

解决了这些基础性问题,再来看怎么搞定消费者贷款。相对于新车而言,二手车是个非标准化的产品,“一车一况”、“一车一价”增加了风险定价的难度。此外还牵涉到消费者的个人信用问题。

将车的征信和人的征信结合起来,在此基础上做纯线上的二手车贷款应该是未来的发展方向。现在的二手车贷款仍然需要提交各种表格和申请信息,线下一对一沟通效率低且放款时间长。

所谓车的征信,是指汽车的保养、维修、出险记录,在欧美国家可以网上公开查询二手车的各种历史记录。而中国的二手车数据极其分散,又缺乏一个平台来整合这些数据:比如车辆的出险记录掌握在保险公司手里,保养记录掌握在经销商和4S店手中,维修记录留在维修厂甚至路边店——关于车的征信数据,是互联网汽车金融应用的一个基础工程。

做车险起家的平安集团,寄望于平安好车能够成为车征信的基础平台,加上整个平安系和消费者个人有关的征信记录,做二手车消费贷款已有先发优势。平安好车推出的“好车贷”主打超低利率和超低首付。

此外,优信推出的“付一半”购买方案也进行了大手笔推广,消费者可以一次性首付车价50%,在方案期间内无月供,方案结束后,消费者可以选择不付任何尾款归还车辆或者付清尾款。(详见下表)

二手车融资租赁在国外非常成熟,但国内也才刚刚起步。简言之,车辆的所有权属于融资租赁公司,消费者可以零首付或低首付获得车辆使用权,开了两三年之后再把车还给融资租赁公司,换了新车接着开。

在用车市场,滴滴、UBER属于即时租车的类型;神州租车、一嗨属于短期租车,而在长期租车领域如果不借助金融解决方案,很难大规模流行——二手车电商在这块其实大有可为,零首付或低首付购买二手车,以月供的形式还款,目的还是为了勾引消费者来买车用车。

玩法三:延保服务锁定客户

二手车的延保,在国外是一项保险业务。延保顾名思意是“延长质保”的意思。在欧美国家,购买二手车的同时购买一份额外的保修服务,对消费者来说司空见惯。

二手车延保渗透率在欧洲和北美市场均超过60%,在日本甚至超过90%,而中国的这个数字仅为2%-3%。因此二手车电商也开始打起了延保的主意。

车易拍、优信拍和平安好车等,在其二手车检测认证的基础上,都推出了二手车延保服务。尤其土豪的是平安好车,喊出了免费送二手车延保的口号。

对比国外,CARMAX是美国最大的二手车零售商,其年度总利润的24%来自金融和保险。根据CARMAX的统计,在二手交易过程中,没有延保的客户谈判时间是8小时,有延保的客户谈判时间缩短为2.5个小时,延保其实解决的是客户信任问题,另外它对经销商利润的改善非常明显。

事实上,二手车延保和二手车消费贷款也密不可分。当你贷出去的是事故车、泡水车,基本上这台车是收不回来的。从消费者的角度来讲非常简单,我买了一台二手车,我还贷了一笔款,后面我发现这是一台事故车,我肯定不还你的钱。如果二手车电商平台事先提供延保服务,给二手车装上保险,消费者后续违约的成本将大大降低。

延保在中国之所以没有发展起来,是因为消费者压觉得购买延保又麻烦又不划算。但借助二手车电商平台,将每辆二手车交易都捆绑上延保服务,在不知不觉之中把钱给挣了,还可以在延保的几年中锁定客户。

做二手车金融,钱从哪里来

不管是经销商贷款、消费者贷款还是延保服务,都需要相应的资金来源。二手车电商本身不能吸收存款也没有金融资质,因此用于金融业务的钱还得来自于其他渠道。

传统金融机构当中,平安银行和民生银行在二手车业务中起步较早,也分别和平安好车、优信等电商平台合作。汽车金融公司和融资租赁公司也在加速进入二手车行业。

2014年,汽车金融公司的信贷资产证券化业务ABS发展速度惊人。(通俗的说,ABS就是汽车金融公司把一批车贷未来每月的应收款打包作为资产卖给证券公司等,证券公司等以此为基础资产发行债券,卖给投资人。)根据中信证券的数据,2014年,与汽车金融相关的信贷资产证券化产品已经发行了10支,存量规模达到200亿。二手车贷款完全可以成为ABS的基础资产来源。

当然,更有想象空间的,还是P2P成为二手车相关贷款的资金来源。比如拍拍贷的P2P二手车贷款,月息最低1.33%,还款期限3-12个月相对灵活。

在可以想见的未来,除了个贷、保险、延保,其他汽车金融相关的衍生品在二手车电商的利润占比里,也会越来越高。苦苦寻找盈利模式的二手车电商,似乎看到了一个新的窗口。嫁接了互联网金融的二手车电商行业,终于可以讲述羊毛出在猪身上、让狗买单的故事了。

本文作者:电车之狼,为汽车电商行业从业者,微信公众号:电车之狼